En del företrädare för branschen tycker spannet verkar vara i överkant, andra tror att det är för lågt. Bägge lägren kan ha rätt, för hur definierar man EMS-marknaden?

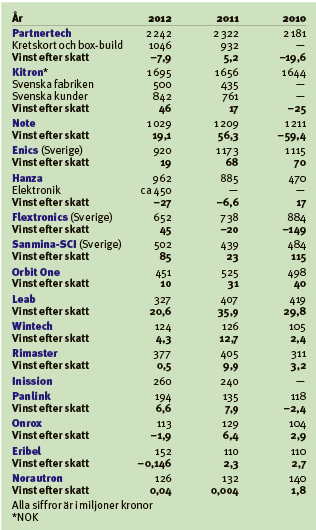

Ta bara de tre börsnoterade kontraktstillverkarna Partnertech, Kitron och Note. Norsk-litauiska Kitron redovisar på ett fördömligt sätt för den här typen av analyser. Företaget omsatte 1 695 miljoner norska kronor år 2012. Dyker man ner i årsredovisningen framgår det att fabriken i Jönköping omsatte 500 miljoner norska kronor och att hela koncernens försäljning till svenska kunder var 842 miljoner norska kronor.

Elektronik och mekanik

Elektronik och mekanikTar man istället konkurrenten Partnertech så redovisar företaget inte försäljningen på olika marknader. Istället framgår det av årsredovisningen att kretskortsproduktion med tillhörande box-build och kablage omsatte 1 046 miljoner kronor i fjol medan den totala omsättningen låg på 2 242 miljoner kronor. Hur mycket av det som de svenska fabrikerna genererade eller de svenska kunderna stod för går inte att utläsa.

Note har en tredje modell. Företaget delar upp intäkterna i pengar som kommer från de så kallade nearsourcingcentren och från så kallade industrial plants. För 2012 var den totala omsättningen 1 029 miljoner kronor var-av 859,7 kom från nearsourcing och 169,5 kom från industrial plants.

Privatägda Enics, med huvudkontoret i Schweiz, omsatte ungefär 3 600 miljoner kronor i fjol varav 920 miljoner kom från de två svenska fabrikerna. Företaget har stuvat om i den globala organisationen de senaste åren och påbörjade en flytt av delar av verksamheten i Västerås till Estland år 2011, en förändring som säkert bidragit till att den svenska verksamheten minskade med 253 miljoner kronor under 2012.

I segmentet under de fyra företagen med miljardomsättning, det vill säga Partnertech, Kitron, Note och Enics, finns ett antal företag som ligger runt en halv miljard kronor.

Hit kan man räkna uppstickaren Hanza, som visserligen omsatte 962 miljoner kronor i fjol men bara 450 miljoner kom från elektronikdelen. Resten är mekanisk bearbetning som inte med självklarhet kan räknas som en del av ett elektroniksystem.

Här finns också Sanmina-SCI i Örnsköldsvik som främst tillverkar medicintekniska produkter och omsatte 502 miljoner kronor i fjol med en vist på 45 miljoner kronor.

Flextronics, med verksamhet i Linköping och Ronneby, omsatte 652 miljoner kronor i fjol och redovisade för första gången en vinst. Överskottet efter skatt landade på 45 miljoner kronor.

Stabil vinstmaskin

Granne med Flextronics i Ronneby finns Orbit Ones huvudkontor och största fabrik. Den privatägda koncernen har gene-rerat stabila vinster år efter år. Förutom ett visst mått av tur förklarade företagets tidigare vd Christer Malm framgångarna med självständiga fabriker utan mellanchefer där ingen kund ska vara större än 15 procent, ett gemensamt affärssystem, liten administration och att köpa begagnat så långt det går.

Slår man ihop omsättningen för Leab och Wintech, som bägge ägas av Lifco, så landar man på 451 miljoner kronor i fjol. Bägge företagen har klarat sig bra genom konjunkturcyklerna.

I spannet från 500 miljoner ner till 100 miljoner kronor finns bland annat Rimasterkoncernen, norskägda Norautron, snabbväxaren Panlink liksom Onrox och Eribel. De senare ägs av Midway och har ett visst teknikutbyte men har även börjat samordna inköpen.

Går man under 100 miljoner finns kanske 60 till 70 företag som livnär sig på någon form av elektronikmontage.

Att skatta hela den svenska elektronikproduktionen är en ännu svårare uppgift.

– Tar man med alla tillverkade företag inklusive Ericsson blir det 50 till 75 miljader kronor i försäljningsledet. Ericsson självt är större än hela den svenska EMS-marknaden, säger konsulten Hans Österberg som nyligen försökt att kartlägga branschen.

Ericsson har trots alla utflyttningar från Sverige fortfarande omfattande elektronikproduktion i Borås, Katrineholm, Kumla och Kista i egen regi. Dessutom finns egna fabriker i bland annat Estland, Italien och Kina men företaget nyttjar också globala kontraktstillverkare som Flextronics, Jabil och Sanmina-SCI.

Tittar man på siffror för det dryga dussin kontraktstillverkare som finns med i tabellen här intill står det klart att 2012 var ett tufft år. I princip alla minskade i omsättning och vinsterna krympte. Hur det blir i år är för tidigt att säga men ska man döma av rapporterna från Partnertech, Kitron och Note blir det inte bättre i år.

Leveransprecision viktigt

Striden om marknadsandelarna är mycket tuff vilket trycker ned marginalerna. Den svenska tillväxten inom branschen beräknas under 2013 stanna vid 2–3 procent och större delen av denna tillväxt och mer därtill går direkt till företag utanför landet.

– Valet av produktionspartner styrs av givetvis av pris men även finansiering, kvalitet, ledtider och leveransprecision står högt på önskelistan. Ingen har längre råd att bygga lager varför det är synnerligen viktigt med pålitliga leveranser.

När det gäller kostnader så kunde man för några år sedan se en trend att produktion för vårt närområde flyttades till Baltikum. Baltikum har en arbetskostnad som ligger på cirka 30 procent av den svenska. Nu går flytten istället till länder som Rumänien och Bulgarien som har en arbetskostnad som är nära hälften av Baltikums.

I Sverige kan vi nu enbart konkurrera när det gäller små serier, hög automatisering och initial produktion som ännu inte industrialiserats fullt ut. Även produkter som har höga transportkostnader tillverkas med fördel fortfarande i Sverige men detta gäller tyvärr sällan för elektronikproduktion.