Det är lätt att bli fartblind när man tittar på de senaste årens affärer inom halvledarindustrin. Tar man ett steg tillbaka ser man att det inte handlar om en konsolidering av en mogen industri. Istället handlar det om en trend mot specialisering och att pengar nästan är gratis, påpekar Siemensägda Mentor Graphics mångårige vd Wally Rhines i sin årliga betraktelse över halvledarindustrin.

– 2015 och 2016 var extrema och många spådde att 2017 skulle fortsätta i samma takt men så blev det inte, säger Wally Rhines i en telefonkonferens i samband med att han turnerar runt världen med företagets användardagar.

Räknar man bort de största affärerna 2015 respektive 2016 så landar nivån runt 20 miljarder dollar vilket är genomsnittet per år för affärerna i halvledarbranschen det sensate decenniet.

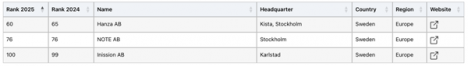

Ett annat sätt att se på saken är att räkna ut marknadsandelen för de 50 största halvledartillverkarna. Den sjönk sakta från år 2003 fram till 2014 för att sedan vända upp både 2015 och 2016. Men marknadsandelen för de 50 största år 2016 är fortfarande 2,4 procentenheter mindre än år 2003.

– Så varför säger alla det det sker en konsolidering. Vi märker det inte och det handlar bara om de absolut största.

Titta man på det största bolaget i världen har det haft knappt 15 procents marknadsandel sedan 1972. Det året var Texas Instruments störst med 13 procent. 1980 var NEC etta med aningen mindre marknadsandel och de senaste åren har Intel haft mellan 14 och 15 procent.

Slår man ihop marknadsandelen för de fem största har de rört sig sidledes under många år men ökade 2015 för att ligga kvar på samma nivå 2016.

Tittar man istället på omsättningen har fyra av dem i princip växt av egen kraft. Det har exempelvis inte nämnvärt hjälp Intel att köpa Altera. Andelen förblev 15 procent av marknaden.

Samsung har också köpt bolag men det är framförallt flash och DRAM som fått bolagets omsättning att växa.

Foundryt TSMC har haft den starkaste tillväxten. Från 4,5 procent till 8 procents marknadandel utan att göra ett enda köp.

Qualcomm har varit desto flitigare och lyfte från 3 procents marknadsandel år 2011 till 5,4 procent år 2014 för att sedan falla tillbaka till 4,2 procent år 2016.

Det företag som verkligen köpt sig marknadsandelar är Avago som lyft från 0,7 procent till 4,2 procent framförallt genom köper av Broadcom.

– Normalt drivs konsolidering av skalfördelar. Ett större företag blir effektivare men det verkar inte gälla för halvledarindustrin.

En viktig förklaring är att allt mer av tillverkningen sker i foundries och att då gå från att köpa 10 000 wafers per månad till det dubbla ger inte särskilt stora rabatter hos tillverkaren. Enligt Wally Rhines handlar det bara om någon procentenhet vilket lätt äts upp av andra kostnader för den större organisationen.

Ett bevis för detta är analogföretagen som är bland de mest lönsamma utan att tillhöra de absoluta jättarna.

– Vi hittar också de specialiserade digitalföretagen där, inklusive Intel och Xilinx. Så mycket av affärerna drivs av fokusering och specialisering.

Ett exempel är NXP som gått från att göra lite av varje till att fokusera på fordon och säkerhet, två lönsamma områden. Idag är det ungefär 90 procent av verksamheten. Om affären med Qualcomm blir verklighet får jätten ytterligare ett lönsamt område i form av trådlös kommunikation.

Ett annat exempel är Avago som satsat på datacenter och allt som hör därtill inklusive kommunikationskretsar för internkommunikation i datacenter.

– De har gått från noll lönsamhet år 2006/07 till 30 procent idag.

Två bolag som tagit motsatt väg med sin förvärv och diversifierat verksamheten är Intel och Microsemi. Inget av bolagen har lyckats öka lönsamheten.

– En annan faktor som spelat in till att vi sett så många affärer är att pengar är billiga.

Det ä inget nytt i sig utan drev upp antalet affärer runt milennieskiftet och före senaste kraschen 2006.

– Det kommer att strypas igen genom högre räntor och andra faktorer.

I pressmeddelanden från köparna hänvisas ofta till de synergieffekter som går att hitta när man slår ihop två företag. Wally Rhines är dock skeptisk till att det skulle gälla forskning och utveckling.

– Företagens utgifter för det har legat på 13,8 procent av omsättingen de senaste 35 åren och de senaste två har det varit strax över det.

Hans sista argument för att halvledarmarknaden inte konsolideras är att det aldrig startats så många halvledarbolag som i fjol. Enbart i Kina tillkom det 1362 stycken. Många är dock avknoppningar från existerande företag så en rättvisande ligger nog närmare 900.

– Så slutsatsen är att konsolideringen är begränsad, det gäller mest topp-tio. Tittar man på topp-50 kan vi inte se det alls. Det finns inga skalfördelar, det handlar om finansiella orsaker och specialisering. Dessutom fortsätter investeringarna i forskning och utveckling att öka svagt.